Τι μεταδίδει το businessdaily.gr

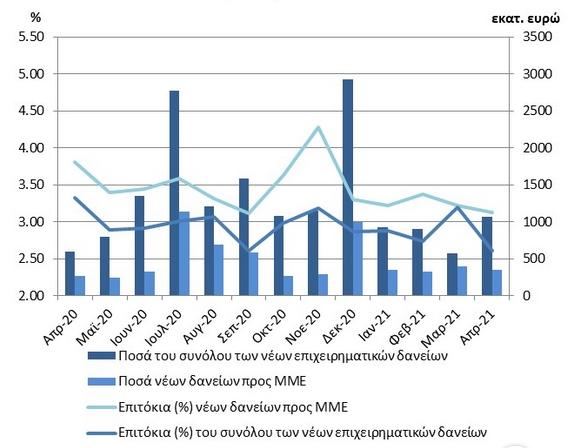

Τα στοιχεία που έχει δημοσιεύσει η Τράπεζα της Ελλάδος για τα νέα δάνεια και τα επιτόκια δανεισμού συνολικά στον επιχειρηματικό τομέα και προς τις μικρομεσαίες επιχειρήσεις επιβεβαιώνουν ότι κατά το 12μηνο Απριλίου 2020 - Απριλίου 2021, δηλαδή στο πιο κρίσιμο στάδιο της οικονομικής κρίσης που δημιούργησε η πανδημία, οι μικρομεσαίες επιχειρήσεις σταθερά λαμβάνουν μικρό μέρος των νέων δανείων, ενώ και τα επιτόκια δανεισμού είναι αρκετά υψηλότερα από τον μέσο όρο των επιχειρηματικών δανείων.

Επιτόκια και ποσά νέων επιχειρηματικών δανείων με κυμαινόμενο επιτόκιο

Το πρόβλημα της ανεπαρκούς χρηματοδότησης των ΜμΕ απασχολεί έντονα και το οικονομικό επιτελείο της κυβέρνησης, που διαπιστώνει ότι μπορεί να αποτελέσει ένα μεγάλο εμπόδιο στην ισορροπημένη επανεκκίνηση της ανάπτυξης. Ο υπουργός Οικονομικών, Χρήστος Σταϊκούρας συγκάλεσε ειδική τηλεδιάσκεψη την Τρίτη για το θέμα, με τη συμμετοχή της ΤτΕ, της Ελληνικής Ένωσης Τραπεζών, των εμπορικών τραπεζών και εκπροσώπων του επιχειρηματικού κόσμου, σε μια προσπάθεια να βρεθούν λύσεις για να αυξηθεί ο δανεισμών των μικρομεσαίων επιχειρήσεων.

Από την πλευρά του, ο Διοικητής της ΤτΕ, Γιάννης Στουρνάρας ξεκαθάρισε ότι δεν είναι ικανοποιημένος γενικά από τον τρόπο που αξιοποίησαν οι τράπεζες την τεράστια ρευστότητα που έλαβαν με αρνητικά επιτόκια από την Ευρωπαϊκή Κεντρική Τράπεζα για να αυξήσουν τις χορηγήσεις δανείων στην πραγματική οικονομία. Ειδικότερα για τον δανεισμό των μικρομεσαίων επιχειρήσεων, τόνισε ότι δεν μπορούν να αγνοούνται από τις τράπεζες όσες είναι βιώσιμες, αλλά θα πρέπει να βρεθεί ο τρόπος για να χρηματοδοτηθούν.

Ειδικότερα, όπως ανέφερε ο κ. Στουρνάρας,

- Η μέριμνά μας σήμερα είναι να εκμεταλλευθούμε την πολύ μεγάλη ρευστότητα στην οικονομία. Θα έρθει και άλλη τα επόμενα χρόνια, ούτως ώστε οι τράπεζες να μετατρέψουν αυτή τη ρευστότητα σε δάνεια προς υγιείς και βιώσιμες ελληνικές επιχειρήσεις, μεγάλες και μικρές.

- Έτσι όπως είναι δομημένη η οικονομία της Ελλάδας, ένα πολύ μεγάλο ποσοστό της απασχόλησης είναι σε αυτό που λέμε μικρομεσαίες επιχειρήσεις. Οι μικρομεσαίες επιχειρήσεις πρέπει να μείνουν ζωντανές, δεν έχουμε τη δυνατότητα να κλείσουν βιώσιμες επιχειρήσεις. Άρα λοιπόν οι τράπεζες πρέπει να φτιάξουν κατάλληλα προγράμματα.

- Το Δημόσιο έχει βοηθήσει με τις εγγυήσεις που έχει δώσει. Ένα μεγάλο κομμάτι της πιστωτικής επέκτασης, θα έλεγα το 100%, προς τις μικρομεσαίες επιχειρήσεις στηρίζεται σήμερα στις εγγυήσεις του ελληνικού Δημοσίου.

- Εμείς θέλουμε οι τράπεζες να είναι ισχυρές, να είναι επαρκώς κεφαλαιοποιημένες με κεφάλαια υψηλής ποιότητας για να μπορέσουν να ανταποκριθούν στο ρόλο τους και να δανείζουν όχι μόνο τις μεγάλες, αλλά και τις μικρομεσαίες υγιείς επιχειρήσεις, ούτως ώστε αυτά τα χρήματα που θα έρθουν στην Ελλάδα να πέσουν σε όλη την οικονομία και όχι μόνο σε ένα μικρό μέρος αυτής. Δηλαδή να μη δημιουργούνται θύλακες υψηλής ανάπτυξης και θύλακες χαμηλής ανάπτυξης. Να μην δημιουργηθεί δηλαδή μία οικονομία δύο ταχυτήτων.

Σε ό,τι αφορά τα 47 δισ. ευρώ που έχουν λάβει οι τράπεζες από την ΕΚΤ, ο κ. Στουρνάρας τονίζει ότι:

- Πράγματι, σήμερα το Ευρωσύστημα, η ΕΚΤ και οι εθνικές κεντρικές τράπεζες έχουν επιδοτούμενα προγράμματα ενίσχυσης προς τις τράπεζες για να μπορούν να δανείσουν την ιδιωτική οικονομία. Από αυτά τα προγράμματα οι ελληνικές τράπεζες έχουν απορροφήσει σήμερα 47 δισεκατομμύρια ευρώ με αρνητικά επιτόκια από -1% έως - 0,5%, δηλαδή επιδοτούνται οι τράπεζες για να δανειοδοτηθούν. Αυτό συμβαίνει για πρώτη φορά.

- Πέραν αυτού έχουμε και μια πολύ μεγάλη αύξηση των αποταμιεύσεων, που εν μέρει προέρχεται από αναβληθείσα κατανάλωση λόγω της κρίσης και από την άλλη πλευρά οφείλεται σε λόγους πρόνοιας για το μέλλον. Όταν έρχεται μία πανδημία, ο άλλος γίνεται πιο προσεκτικός. Επομένως έχουμε μια πάρα πολύ μεγάλη αύξηση της ρευστότητας για τις ελληνικές τράπεζες.

- Δεν μπορώ να πω ότι είμαι ικανοποιημένος, όταν οι τράπεζες έχουν διοχετεύσει στον καθαρά ιδιωτικό τομέα της οικονομίας, στον μη χρηματοπιστωτικό, γύρω στα 5 δισεκατομμύρια φέτος, ενώ έχουν πάρει 47 δισ. συν την αύξηση των καταθέσεων. Τα υπόλοιπα είναι σε ομόλογα του ελληνικού Δημοσίου και κατατεθειμένα ξανά στην κεντρική τράπεζα.

- Θα ήθελα το κομμάτι, το οποίο πηγαίνει στις επιχειρήσεις και δη στις μικρομεσαίες, να αυξηθεί. Τώρα, θα μου πείτε, αυτό εύκολα λέγεται, δυσκολότερα γίνεται. Οι τράπεζες απαντούν ότι δεν είναι τραπεζικά επιλέξιμες οι μικρομεσαίες επιχειρήσεις. Πρέπει να δούμε το λόγο και να βοηθήσουμε τις μικρομεσαίες επιχειρήσεις, διότι είναι περισσότερες από 700.000. Και η συνολική απασχόληση σε αυτές είναι 2 εκατομμύρια. Δεν μπορούμε να αγνοήσουμε το κομμάτι αυτό.

Ο διοκητής της ΤτΕ ξεκαθαρίζει ότι οι μέτοχοι των επιχειρήσεων θα πρέπει να κάνουν ό,τι χρειάζεται για να μπορέσουν οι ΜμΕ να γίνουν επιλέξιμες από τις τράπεζες για δανεισμό. Όπως τονίζει χαρακτηριστικά,

- Και οι μέτοχοι οι ίδιοι να βάλουν χρήματα και να γίνουν συγχωνεύσεις μεταξύ των μικρομεσαίων επιχειρήσεων και οι μεγαλύτερες επιχειρήσεις να δημιουργήσουν δομές για να μπορούν να τραβήξουν και τις μικρομεσαίες επιχειρήσεις, τους προμηθευτές τους κυρίως, προς τα πάνω, ούτως ώστε τα κονδύλια που θα εισρεύσουν στην ελληνική οικονομία, όπως είπα και επιμένω, να διαχυθούν, όσο το δυνατό συμμετρικότερα στην οικονομία.

- Βεβαίως δεν έχουμε αυταπάτες. Κυρίως θα είναι το Δημόσιο, οι μεγάλες, οι μεσαίες επιχειρήσεις, οι τεχνολογικά προηγμένες αυτές που θα ωφεληθούν, αλλά δεν πρέπει να αφήσουμε πίσω τις βιώσιμες επιχειρήσεις. Δεν μιλάω για τις μη βιώσιμες, μιλάω για τις βιώσιμες επιχειρήσεις, οι οποίες απλώς έχουν προβλήματα ρευστότητας λόγω της κρίσης.

Μεγαλύτερο μερίδιο στις ΜμΕ με στήριξη από το κράτος

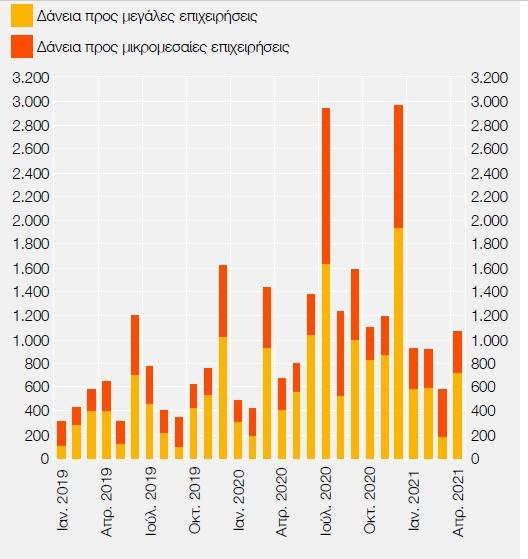

Αξίζει, πάντως, να σημειωθεί ότι το πρώτο τετράμηνο του 2021, σύμφωνα με τα στοιχεία που παρουσιάζει η ΤτΕ στην τελευταία της έκθεση για τη Νομισματική Πολιτική, η ισορροπία στα δάνεια μεταξύ μεγάλων και μικρομεσαίων επιχειρήσεων, αν και η πλάστιγγα σταθερά γέρνει προς την πλευρά των μεγάλων, είναι βελτιωμένη σε σχέση με την ίδια περίοδο του 2020, κάτι που αποδίδεται από την ΤτΕ στα προγράμματα στήριξης του δανεισμού των ΜμΕ από το κράτος και, ειδικότερα, από την Αναπτυξιακή Τράπεζα.

Ειδικότερα, στην έκθεση σημειώνεται ότι:

- Η εξέταση της τραπεζικής χρηματοδότησης ανά μέγεθος επιχείρησης δείχνει οτι ο ετήσιος ρυθμός πιστωτικής επέκτασης προς τις μεγάλες επιχειρήσεις επιταχύνθηκε το α΄ τετράμηνο του 2021 σε 10,8% κατά μέσο όρο από 9,9% το 2020. Ο μέσος ετήσιος ρυθμός μεταβολής των δανείων προς τις μικρές και μεσαίες επιχειρήσεις (ΜμΕ) επίσης αυξήθηκε σε 7,4% το α΄ τετράμηνο του 2021 από 1,9% το 2020.

Τραπεζικά δάνεια ανά μέγεθος επιχείρησης (μηνιαία ακαθάριστη ροή, εκατ. ευρώ)

- Το διάστημα Ιανουαρίου-Απριλίου 2021 η μέση μηνιαία ακαθάριστη ροή δανείων (τακτής λήξης) προς τις μεγάλες επιχειρήσεις ανήλθε σε 515 εκατ. ευρώ, σε σύγκριση με ροή ύψους 847 εκατ. ευρώ το 2020. Η αντίστοιχη ροή δανείων προς τις ΜμΕ το τρίμηνο αυτό ήταν 355 εκατ. ευρώ (2020: 503 εκατ. ευρώ), μόνο κατά τι χαμηλότερη σε σύγκριση με τις μεγάλες επιχειρήσεις. Επίσης, το μερίδιο των δανείων προς ΜμΕ στη σωρευτική ακαθάριστη ροή δανείων (τακτής λήξης) προς ΜΧΕ την περίοδο Ιανουαρίου-Απριλίου 2021 αυξήθηκε σε 43,8% (2020:37,3%, 2019: 41,1%).

- Επομένως, το τετράμηνο μέχρι τον Απρίλιο του 2021 οι τράπεζες συνέχισαν, όπως και το 2020, να κατευθύνουν μεγαλύτερο μέρος των δανείων προς τις μεγάλες επιχειρήσεις σε σύγκριση με τις ΜΜΕ, οι οποίες συνδέονται με υψηλό πιστωτικό κίνδυνο. Η διαφορά όμως μειώθηκε το εν λόγω τετράμηνο σε σύγκριση με το 2020, ως αποτέλεσμα της επίδρασης των προγραμμάτων της Ελληνικής Αναπτυξιακής Τράπεζας.

Το ειδικό πρόγραμμα του Ταμείου Ανάκαμψης για τις ΜμΕ

Από τα φθηνά δάνεια που διατεθούν από το Ταμείο Ανάκαμψης στον ιδιωτικό τομέα για επενδύσεις, ύψους 12,5 δισ. ευρώ συνολικά, φαίνεται ότι τα σημαντικότερα οφέλη θα έχουν και πάλι οι επιχειρήσεις με το μεγαλύτερο μέγεθος. Υπάρχει, ωστόσο, και ένα πρόγραμμα που έχει περιληφθεί στον σχεδιασμό, το οποίο θα κατευθύνει χρηματοδοτήσεις προς τις μικρομεσαίες επιχειρήσεις, όπως σημειώνει η Τράπεζα της Ελλάδος στην έκθεση για τη Νομισματική Πολιτική.

Ειδικότερα, θα δημιουργηθεί ένα ταμείο επιχειρηματικών συμμετοχών, το οποίο θα διαχειρίζεται η Ελληνική Αναπτυξιακή Τράπεζα Επενδύσεων, θυγατρική της Αναπτυξιακής Τράπεζας. Αυτό το ταμείο θα χρηματοδοτήσει επενδύσεις μικρομεσαίων επιχειρήσεων κατά το 70% της αξίας τους, μέσω συμμετοχής σε εταιρείες διαχείρισης επενδυτικών κεφαλαίων, οι οποίες και θα αναλάβουν την αξιολόγηση των επενδυτικών σχεδίων.

Αυτά τα προγράμματα αναμφίβολα θα βοηθήσουν την επενδυτική δραστηριότητα των πιο δυναμικών από τις μικρομεσαίες επιχειρήσεις, όμως το μεγάλο στοίχημα είναι να ξεπερασθεί η διστακτικότητα των τραπεζών να αναλάβουν τον κίνδυνο της χρηματοδότησης μικρομεσαίων επιχειρήσεων, ξεφεύγοντας από τον στενό κύκλο των 20.000 - 30.000 επιχειρήσεων που σήμερα θεωρούνται υγιείς και επιλέξιμες για δάνεια. Με τη γρήγορη εξυγίανση των χαρτοφυλακίων δανείων, την κεφαλαιακή ενίσχυση των τραπεζών και τη βελτίωση των μεσοπρόοθεσμων αναπτυξιακών προοπτικών ίσως αυτό το δύσκολο στοίχημα να κερδηθεί.

Δεν υπάρχουν σχόλια :

Δημοσίευση σχολίου