Όλο και περισσότερα «κόκκινα» δάνεια μεταφέρονται σε funds, με τιτλοποιήσεις και πωλήσεις από τις τράπεζες, οι οποίες «καθαρίζουν» τους ισολογισμούς τους. Όμως, το αποτέλεσμα αυτής της στρατηγικής για τις ελληνικές επιχειρήσεις και τα νοικοκυριά είναι… μηδέν εις το πηλίκο, αφού τα funds «κουρεύουν» ή ρυθμίζουν τα δάνεια με πολύ αργούς ρυθμούς και το πρόβλημα της υπερχρέωσης του ιδιωτικού τομέα μένει άλυτο.

Αυτά επισημαίνει, μεταξύ άλλων, το Διεθνές Νομισματικό Ταμείο, στην τελευταία έκθεσή του για την Ελλάδα, σχολιάζοντας τη στρατηγική που έχουν επιλέξει κυβέρνηση και τράπεζες για τη μείωση των μη εξυπηρετούμενων δανείων, στο επίκεντρο της οποίας βρίσκονται οι μεγάλες τιτλοποιήσεις με κρατικές εγγυήσεις (σχέδιο «Ηρακλής»), μέσω των οποίων ήδη αφαιρέθηκαν προβληματικά δάνεια 32 δισ. από τους τραπεζικούς ισολογισμούς και άλλα τόσα προγραμματίζεται να τιτλοποιηθούν στη δεύτερη φάση του σχεδίου, που αρχίζει τώρα, με την πρόσφατη ψήφιση σχετικών διατάξεων από τη Βουλή.

Όπως υπογραμμίζει το Ταμείο, η τιτλοποίηση κόκκινων δανείων δεν οδηγεί κατ’ ανάγκη και στη μείωση των δανειακών βαρών του ιδιωτικού τομέα. Με άλλα λόγια, δεν αρκεί να αλλάξουν χέρια τα μη εξυπηρετούμενα δάνεια και να περάσουν από τις τράπεζες στις εταιρείες διαχείρισης απαιτήσεων, αλλά χρειάζεται αυτά τα δάνεια να μπουν σε ρυθμίσεις ακόμη και με «κούρεμα», προκειμένου σταδιακά να μειωθεί η επιβάρυνση των επιχειρήσεων και των νοικοκυριών.

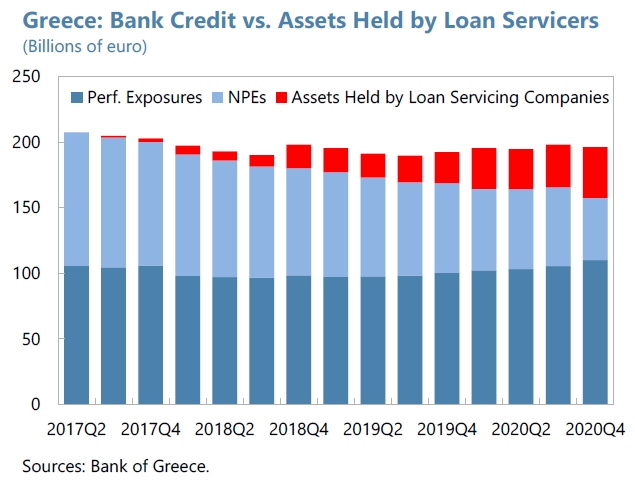

Το ΔΝΤ τονίζει ότι από το 2017 οι ελληνικές τράπεζες έχουν διαθέσει μη εξυπηρετούμενα δάνεια σε εταιρείες διαχείρισης, μέσω πώλησης ή τιτλοποίησης. Όπως σημειώνει το Ταμείο, το απόθεμα των μη εξυπηρετούμενων δανείων μειώθηκε κατά 54 δισ. ευρώ από το 2017, ενώ την ίδια περίοδο αυξήθηκαν κατά 38 δισ. ευρώ τα δάνεια που πέρασαν σε funds.

Όμως, «υπάρχουν πολύ λίγα στοιχεία που να δείχνουν ότι έχει επιτευχθεί ουσιαστική ρύθμιση χρέους». Όπως φαίνεται στο γράφημα του ΔΝΤ, απλώς παρατηρείται μια μεγάλη ανακατανομή των προβληματικών δανείων, με το κομμάτι που περνά στους servicers να αυξάνεται σημαντικά (κόκκινο τμήμα της μπάρας), αλλά το συνολικό ύψος των «κόκκινων» δανείων, είτε βρίσκονται σε χαρτοφυλάκια τραπεζών, είτε έχουν περάσει σε funds, έχει σημειώσει μικρή μεταβολή, κάτι που σημαίνει ότι οι εταιρείες διαχείρισης δεν επιτυγχάνουν ως τώρα σε σημαντικό βαθμό τον στόχο της ρύθμισης των χρεών ακόμη και με «κουρέματα», ώστε αυτά να μειωθούν σημαντικά.

Η μελλοντική, ουσιώδης διευθέτηση ιδιωτικών χρεών θα επηρεασθεί από τις αναστολές δανείων που χορηγήθηκαν στη διάρκεια της πανδημίας, τις αναστολές πλειστηριασμών και τη σταδιακή εφαρμογή του νέου πτωχευτικού κώδικα, υπογραμμίζει το Ταμείο.

Σε σχέση με τις τιτλοποιήσεις του σχεδίου «Ηρακλής», το ΔΝΤ δεν είναι πεπεισμένο ότι αποτελούν πανάκεια για την εξυγίανση των τραπεζικών ισολογισμών. Όπως σημειώνει, υπόκεινται σε ρίσκα εκτέλεσης και μπορεί να δημιουργήσουν πρόσθετες κεφαλαιακές ανάγκες στις τράπεζες.

Εκτός από πιθανές καθυστερήσεις στις τιτλοποιήσεις που μπορεί να προκληθούν από τις συνθήκες στις αγορές, το ΔΝΤ τονίζει ότι υπάρχουν και άλλα σοβαρά ρίσκα εκτέλεσης, όπως το γεγονός ότι οι πληρωμές τόκων στα ομόλογα υψηλής εξοφλητικής προτεραιότητας, τα οποία εγγυάται το Δημόσιο και θα κρατήσουν οι τράπεζες στα χαρτοφυλάκιά τους, θα εξαρτηθούν από τη βελτίωση των ποσοστών ανάκτησης από τις εταιρείες διαχείρισης δανείων, την ανάκαμψη των τιμών των ακινήτων και τη γρήγορη αξιοποίηση των εργαλείων αναδιάρθρωσης χρέους.

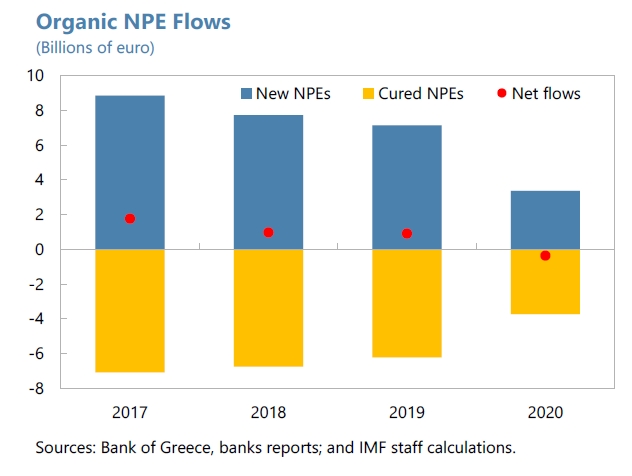

Όσον αφορά τις ίδιες τις τράπεζες, το ΔΝΤ σημειώνει τις κακές τους επιδόσεις στην οργανική μείωση των μη εξυπηρετούμενων δανείων, καθώς τα τελευταία χρόνια σταθερά τα νέα «κόκκινα» δάνεια (μπλε τμήμα της μπάρας) είναι περισσότερα από τα προβληματικά δάνεια που θεραπεύονται με ρυθμίσεις (κίτρινο τμήμα). Αυτό άλλαξε το 2020, όπου οι καθαρές εισροές μη εξυπηρετούμενων δανείων ήταν αρνητικές, όμως αυτή η θετική εξέλιξη δεν ήταν αποτέλεσμα βελτιωμένης αποτελεσματικότητας των τραπεζών στις ρυθμίσεις, αλλά της αναστολής πληρωμών δανείων, που περιόρισε το ρυθμό δημιουργίας νέων μη εξυπηρετούμενων ανοιγμάτων.

πηγη

Δεν υπάρχουν σχόλια :

Δημοσίευση σχολίου