Δέκα χρόνια έχουν περάσει από το αποκορύφωμα της ευρωπαϊκής κρίσης χρέους με τα προγράμματα αγορών της Ευρωπαϊκής Κεντρικής Τράπεζα και τα εξαιρετικά χαμηλά (αρνητικά) επιτόκια έχουν αποτρέψει με επιτυχία μια περαιτέρω κλιμάκωση. Ωστόσο η εικόνα έχει αλλάξει...σύμφωνα με τη Deutsche Bank.

Η ΕΚΤ είναι πιθανό να σταματήσει το πρόγραμμα αγορών της αυτό το καλοκαίρι και αναμένει ότι οι αποδόσεις θα συνεχίσουν να αυξάνονται σε ολόκληρη την Ευρωζώνη. Το spread των ιταλικών 10ετών κρατικών ομολόγων έναντι των Bunds έχει ήδη διευρυνθεί στις 190 μονάδες βάσης και ερώτημα είναι αν θα πρέπει να υπάρξουν ανησυχίες γύρω από μια δεύτερη κρίση του ευρώ (Euro Crisis 2.0;) Οι στρατηγικοί αναλυτές της Deutsche Bank Maximilian Uleer και Carolin Raab εξετάζουν και αναλύουν ορισμένες από τις κοινές αφηγήσεις του παρελθόντος και επιβεβαιώνοντας και καταρρίπτοντας ορισμένες αλήθειες και μύθους από την προηγούμενη κρίση.

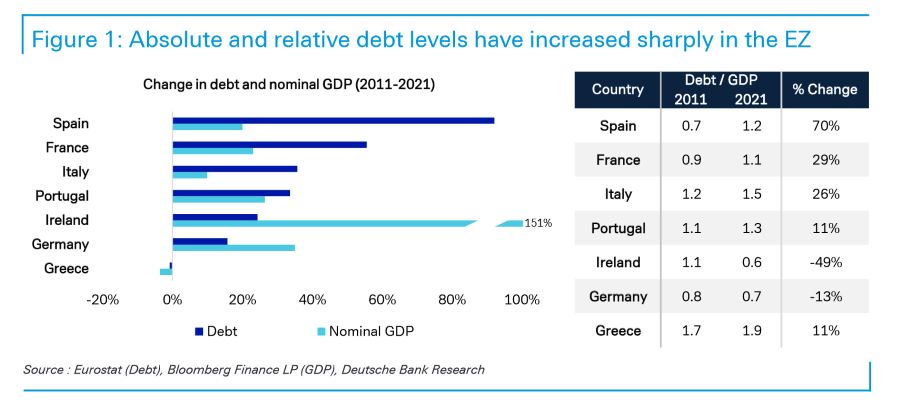

- Μύθος 1: Οι χώρες μέλη της ΕΖ έχουν μειώσει επιτυχώς τα επίπεδα χρέους από το 2011

Λάθος: Με ελάχιστες εξαιρέσεις, τα σχετικά και τα απόλυτα επίπεδα χρέους έχουν αυξηθεί από το 2011. Για τις περισσότερες χώρες, η αύξηση του χρέους ξεπέρασε την αύξηση του ΑΕΠ. Χάρη στη μείωση του χρέους στην Ελλάδα το 2012, το χρέος είναι σήμερα ελαφρώς χαμηλότερο από ό,τι το 2011. Ωστόσο, το ΑΕΠ της Ελλάδας έχει συρρικνωθεί μετά την κρίση δημόσιου χρέους, γεγονός που καθιστά το σημερινό δείκτη δημοσίου χρέους υψηλότερο από ό,τι στο αποκορύφωμα της κρίσης. Μόνο η Γερμανία και η Ιρλανδία κατάφεραν να μειώσουν το σχετικό χρέος τους, με αποτέλεσμα η Ιρλανδία να έχει επωφεληθεί από τη σημαντική αναπτυξιακή της δυναμικής καθώς πολλές μεγάλες πολυεθνικές μετέφεραν την έδρα τους και τις οικονομικές τους δραστηριότητες στη συγκεκριμένη περιοχή τον τελευταίο χρόνο.

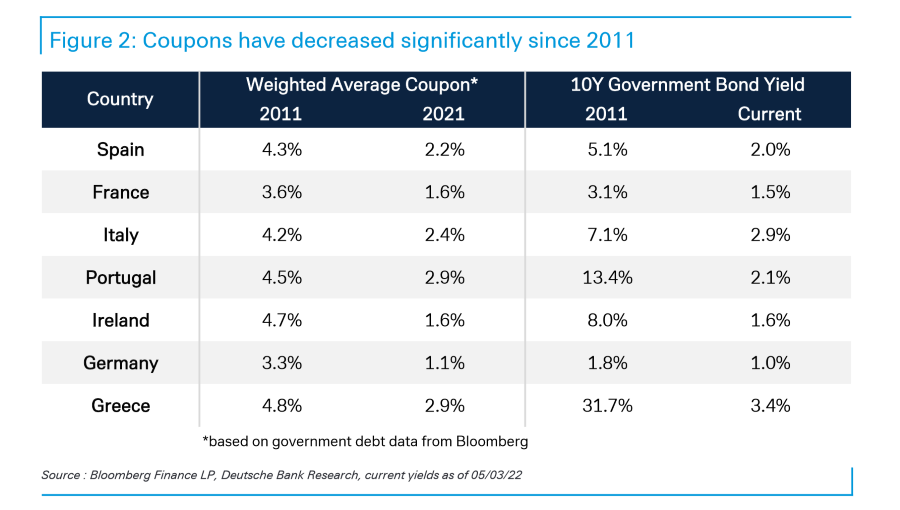

- Μύθος 2: Το μέσο κουπόνι είναι πολύ χαμηλότερο σήμερα από ό,τι ήταν πριν από 10 χρόνια πριν από 10 χρόνια.

Αλήθεια: Πράγματι, το μέσο σταθμισμένο κουπόνι του ανεξόφλητου χρέους είναι πολύ χαμηλότερο από ό,τι ήταν πριν από δέκα χρόνια και ισχύει για όλες τις χώρες που εξετάζει η Deutsche Bank στο δείγμα της. Τα σημερινά επίπεδα απόδοσης του ελληνικού δεκαετούς είναι στο 3,4% έναντι 31,7% το 2011.

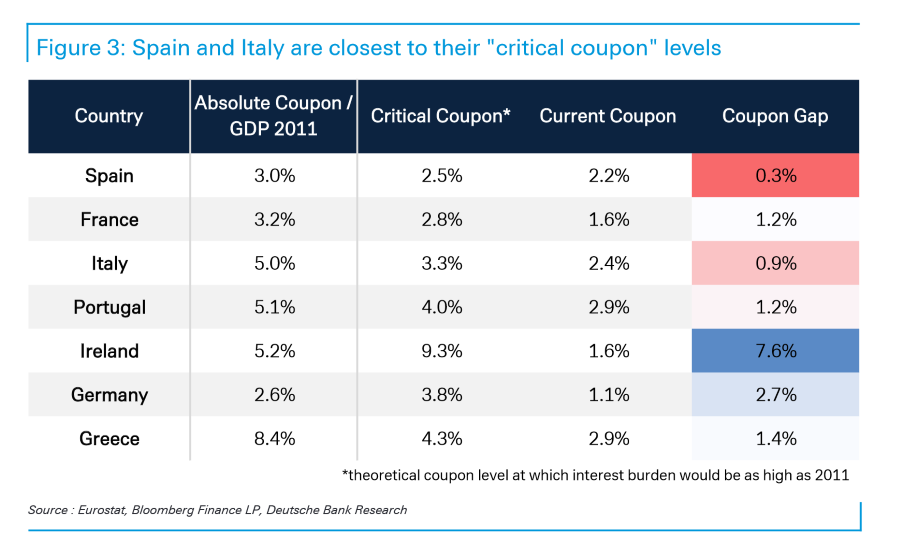

- Μύθος 3: Μην ανησυχείτε - απέχουμε πολύ από τα επίπεδα αποδόσεων που είδαμε το 2011.

Λάθος: Κατά τη Deutsche Bank, ο πιο κρίσιμος δείκτης που πρέπει να παρακολουθεί κανείς είναι το κόστος επιτοκίου / ΑΕΠ. Αν τα μέσα κουπόνια είναι χαμηλότερα σήμερα από ό,τι το 2011, τα επίπεδα χρέους είναι σημαντικά υψηλότερα. Έτσι, τα μέλη της Ευρωζώνης με υψηλότερο χρέος θα υποστούν την ίδια επιβάρυνση χρέους όπως το 2011 με χαμηλότερες αποδόσεις. Το «κρίσιμο κουπόνι» δείχνει για την Ελλάδα αν η μέση απόδοση του κουπονιού του χρέους ανέλθει στα επίπεδα του 4,3%, από 2,9% που βρίσκεται τώρα, η χώρα θα πληρώνει ουσιαστικά το ίδιο κόστος επιτοκίου σε σχέση με το ΑΕΠ όπως το 2011.

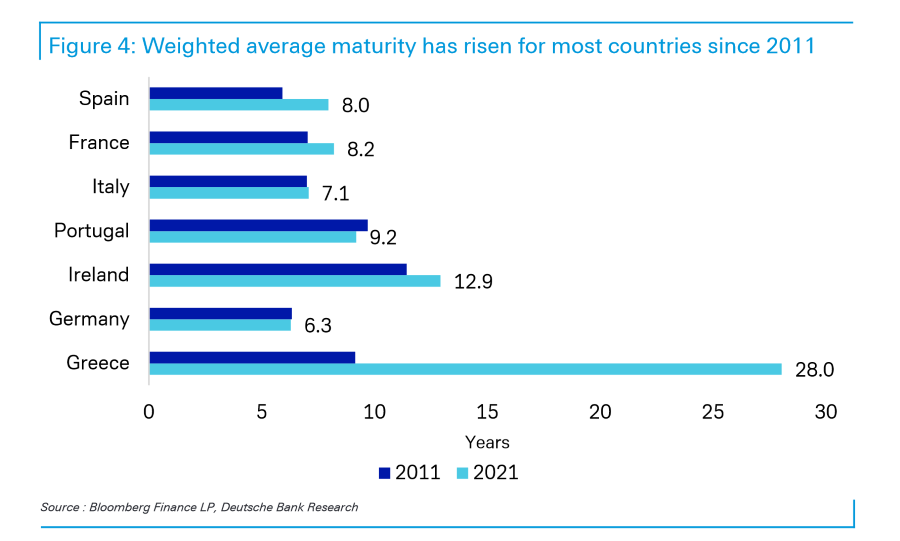

- Μύθος 4: Στην Ελλάδα, οι διάρκειες είναι πολύ μεγαλύτερες σήμερα.

Αλήθεια: Οι περισσότερες χώρες έχουν πράγματι αυξήσει τη σταθμισμένη μέση διάρκεια του ανεξόφλητου χρέους, με την Ελλάδα να αποτελεί ειδική περίπτωση εξαιτίας των προγραμμάτων διάσωσης. Η ωρίμανση του χρέους της χώρας είναι στα 28 έτη και οι μεγαλύτερες διάρκειες καθιστούν λιγότερο ευαίσθητη τη χώρα στα προσωρινά υψηλότερα επιτόκια.

Ευρύτερα, η Deutsche Bank καταλήγει πως όλες οι χώρες της Ευρωζώνης που μελετά, κατάφεραν να μειώσουν σημαντικά το κόστος των τόκων τους σε σχέση με το ΑΕΠ και να αυξήσουν τη διάρκεια του ανεξόφλητου χρέους τους.

Ωστόσο, τα αρνητικά νέα είναι ότι τα επίπεδα χρέους συνέχισαν να αυξάνονται - ιδίως σε χώρες που υπέφεραν ήδη από τα υψηλά επίπεδα χρέους προς ΑΕΠ το 2011. Αν και οι χαμηλότερες αποδόσεις προσφέρουν μια ανακούφιση, οι χώρες αυτές θα αντιμετωπίσουν παρόμοιο κόστος τόκων ως ποσοστό του ΑΕΠ σε χαμηλότερα επίπεδα αποδόσεων από ό,τι το 2011. Για παράδειγμα, εάν η απόδοση των 10ετών ιταλικών ομολόγων αυξηθεί κατά 2% το επόμενο έτος, στο τέλος του 2025 η Ιταλία θα αντιμετωπίζει την ίδια επιβάρυνση από τόκους ως ποσοστό του ΑΕΠ όπως το 2011 (όλα τα άλλα παραμένουν σταθερά, αναχρηματοδότηση μέσω 10ετούς).

Συνοπτικά, η επιβάρυνση των χρεών έχει μειωθεί και η ΕΚΤ έχει περιθώρια να αυξήσει τα επιτόκια και να σταματήσει το πρόγραμμα αγοράς ομολόγων αλλά οι βαθμοί ελευθερίας της ΕΚΤ είναι περιορισμένοι. «Εάν τα επιτόκια αυξάνονταν απότομα για μεγαλύτερο χρονικό διάστημα, θα μπορούσαμε κάλλιστα να αντιμετωπίσουμε μια Ευρωπαϊκή Κρίση 2.0», τονίζει η Deutsche Bank.

ΠΗΓΗ

Δεν υπάρχουν σχόλια :

Δημοσίευση σχολίου