Απο το businessdaily.gr

Εξανέμισε η πανδημία τη μικρή κερδοφορία που είχαν καταγράψει οι ελληνικές τράπεζες το 2019 και τις οδήγησε ξανά σε σημαντικές ζημιές, καθώς εκτινάχθηκαν στα ύψη οι προβλέψεις για τον πιστωτικό κίνδυνο. Η κατάσταση θα ήταν ακόμη δυσκολότερη εάν δεν είχαν τριπλασιασθεί τα έκτακτα έσοδα από τα χαρτοφυλάκια των κρατικών ομολόγων, που πρόσφεραν στις τράπεζες ένα «μαξιλάρι» σε μια πολύ δύσκολη συγκυρία.

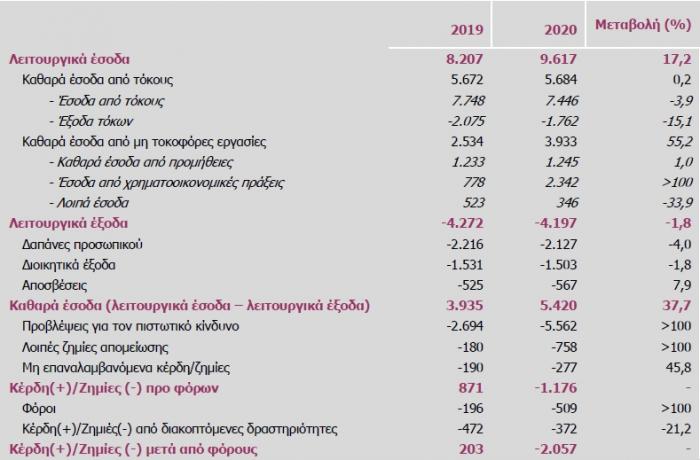

Όπως επισημαίνει η Τράπεζα της Ελλάδος στην τελευταία έκθεσή της για τη Χρηματοπιστωτική Σταθερότητα, «το 2020 οι ελληνικές τράπεζες κατέγραψαν υψηλές ζημίες μετά από φόρους και διακοπτόμενες δραστηριότητες ύψους 2.057 εκατ. ευρώ, έναντι κερδών 203 εκατ. ευρώ το 2019».

Αναλύοντας τα οικονομικά αποτελέσματα, η ΤτΕ σημειώνει ότι:

- Το 2020 τα λειτουργικά έσοδα αυξήθηκαν σημαντικά σε ετήσια βάση, λόγω της σημαντικής αύξησης των εσόδων από μη τοκοφόρες εργασίες κατά 55,2%.

- Ειδικότερα, τα έσοδα από χρηματοοικονομικές πράξεις, τα οποία είναι μη επαναλαμβανόμενα, τριπλασιάστηκαν σε σχέση με το 2019, προερχόμενα κυρίως από κέρδη που προέκυψαν από το χαρτοφυλάκιο ομολόγων Ελληνικού Δημοσίου. Τα καθαρά έσοδα από προμήθειες αυξήθηκαν οριακά, ενώ τα λοιπά έσοδα μειώθηκαν.

- Όσον αφορά τα καθαρά έσοδα από τόκους, παρέμειναν σχεδόν αμετάβλητα. Τα έσοδα από τόκους επηρεάστηκαν αρνητικά από τη συνεχιζόμενη συρρίκνωση του δανειακού χαρτοφυλακίου των τραπεζών καθώς και τη μείωση των επιτοκίων χορηγήσεων.

- Η υποχώρηση των εξόδων για τόκους οφείλεται στο μειωμένο κόστος των καταθέσεων και στη συμμετοχή στις στοχευμένες πράξεις πιο μακροπρόθεσμης αναχρηματοδότησης (TLTRO III) του Ευρωσυστήματος με εξαιρετικά ευνοϊκούς όρους.

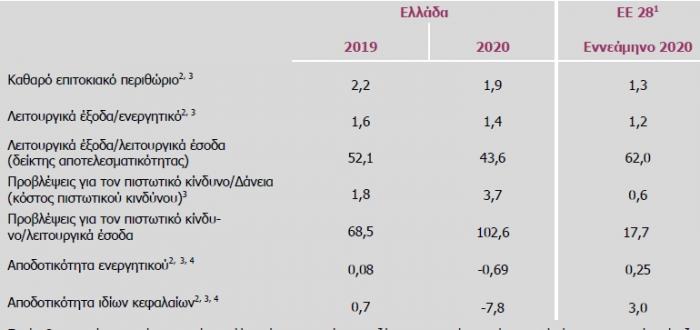

- Κατά συνέπεια, το καθαρό επιτοκιακό περιθώριο μειώθηκε κατά 25 μονάδες βάσης σε σχέση με το 2019 και διαμορφώθηκε στο 1,9%. Ωστόσο, το καθαρό επιτοκιακό περιθώριο των ελληνικών τραπεζών παραμένει σημαντικά υψηλότερο από το αντίστοιχο των μεσαίου μεγέθους τραπεζικών ομίλων στην Ευρωπαϊκή Ένωση (ΕΕ).

- Όσον αφορά τα λειτουργικά έξοδα, παρουσίασαν περαιτέρω υποχώρηση λόγω της συνεχιζόμενης συρρίκνωσης του προσωπικού και του δικτύου καταστημάτων, αλλά και των μειωμένων εξόδων για τη διαχείριση μη εξυπηρετούμενων δανείων. Αντίθετα, οι αποσβέσεις αυξήθηκαν κυρίως ως αποτέλεσμα της αύξησης των άυλων περιουσιακών στοιχείων λόγω επενδύσεων σε υποδομές πληροφορικής.

- Ως αποτέλεσμα των παραπάνω, ενισχύθηκαν τα λειτουργικά κέρδη το 2020 και βελτιώθηκε ο δείκτης αποτελεσματικότητας (λόγος λειτουργικών εξόδων προς έσοδα) των ελληνικών τραπεζών. Ο δείκτης αυτός παραμένει σε επίπεδο σημαντικά χαμηλότερο έναντι του μέσου όρου των μεσαίου μεγέθους τραπεζικών ομίλων στην ΕΕ.

Υψηλές προβλέψεις έπληξαν τα αποτελέσματα

- Η τάση αποκλιμάκωσης του κόστους πιστωτικού κινδύνου (cost of credit risk) αντιστράφηκε το 2020. Συγκεκριμένα, το 2020 σχηματίστηκαν προβλέψεις για τον πιστωτικό κίνδυνο συνολικού ύψους 5,6 δισεκ. ευρώ, έναντι 2,7 δισεκ. ευρώ το 2019.

- Από αυτές, 1 δισεκ. ευρώ αντανακλά την ενσωμάτωση των δυσμενέστερων μακροοικονομικών προβλέψεων εξαιτίας της πανδημίας στα υποδείγμα-τα των τραπεζών για τον υπολογισμό ζημιών απομείωσης, 1,5 δισεκ. ευρώ σχετίζεται με την πώληση μεγάλου χαρτοφυλακίου ΜΕΔ από μια σημαντική τράπεζα και 3,1 δισεκ. ευρώ αποτελεί γενικές και ειδικές προβλέψεις για τον πιστωτικό κίνδυνο.

- Οι ζημίες προ φόρων διαμορφώθηκαν σε 1.176 εκατ. ευρώ το 2020. Ως αποτέλεσμα όλων των παραπάνω οι τραπεζικοί όμιλοι κατέγραψαν ζημίες μετά από φόρους και διακοπτόμενες δραστηριότητες και οι δείκτες αποδοτικότητας του ενεργητικού (RoA) και των ιδίων κεφαλαίων (RoE) των τραπεζικών ομίλων απέκτησαν εκ νέου αρνητικό πρόσημο (-0,69% και -7,8% αντίστοιχα).

Οι τράπεζες χρειάζονται βιώσιμο μοντέλο για κερδοφορία

- Όσον αφορά τις μεσοπρόθεσμες προοπτικές για την κερδοφορία, αυτές είναι άρρηκτα συνδεδεμένες με την εξέλιξη της πανδημίας και τις επιπτώσεις της στην πραγματική οικονομία και τον τραπεζικό τομέα. Το περιβάλλον χαμηλών επιτοκίων ασκεί πίεση στα καθαρά έσοδα από τόκους των τραπεζών, αναδεικνύοντας την ανάγκη αναζήτησης εναλλακτικών πηγών εσόδων και περαιτέρω εξορθολογισμού του κόστους.

- Στην κατεύθυνση αυτή μπορεί να συμβάλλει η επιτάχυνση του ψηφιακού μετασχηματισμού των πιστωτικών ιδρυμάτων, με την πελατεία τους να εμφανίζεται πιο δεκτική στην αλλαγή αυτή κατά τη διάρκεια της πανδημίας.

- Ωστόσο, η αναμενόμενη αύξηση του πιστωτικού κινδύνου των πιστωτικών ιδρυμάτων εξαιτίας της επιδείνωσης της χρηματοοικονομικής κατάστασης επιχειρήσεων και νοικοκυριών θα οδηγήσει στην ανάγκη σχηματισμού αυξημένων προβλέψεων για τον πιστωτικό κίνδυνο, περιορίζοντας περαιτέρω τη δυνατότητά τους για εσωτερική δημιουργία κεφαλαίου βραχυπρόθεσμα.

- Κατά συνέπεια, η ανάπτυξη ενός διατηρήσιμου επιχειρηματικού μοντέλου που θα επιτρέπει την επίτευξη ενός ικανοποιητικού επιπέδου οργανικής κερδοφορίας αποτελεί μια από τις προκλήσεις που καλούνται να αντιμετωπίσουν οι ελληνικές τράπεζες.

Τα οικονομικά αποτελέσματα 2020 του ελληνικού τραπεζικού τομέα (εκατ. ευρώ)

Δείκτες αποδοτικότητας ελληνικών και ευρωπαϊκών τραπεζών (ποσοστά %)

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου