Οι προοπτικές για τις ευρωπαϊκές τράπεζες παραμένουν δύσκολες το 2021, όπως επισημαίνει ο οίκος αξιολόγησης DBRS σε νέα έκθεσή του. Αναμένει ότι η πίεση των εσόδων που αντιμετώπισαν το 2020 θα συνεχιστεί και φέτος, ενώ δεδομένου του ακόμη πολύ δύσκολου περιβάλλοντος σε ό,τι αφορά τα έσοδα καθώς και των χαμηλών αποδόσεων, η μείωση του λειτουργικού κόστους παραμένει σαφής προτεραιότητα και η πίεση για βελτίωση των αποδόσεων είναι πιθανό να οδηγήσουν σε περαιτέρω εγχώριες συγχωνεύσεις σε ορισμένες χώρες.

Η COVID-19 δημιούργησε σημαντική οικονομική αναταραχή σε όλη την Ευρώπη. Ωστόσο, τα μη εξυπηρετούμενα δάνεια δεν έχουν σημειώσει ακόμη σημαντική αύξηση χάρη στα μορατόρια, τα κρατικά προγράμματα χρηματοδότησης και τις εγγυήσεις. Ωστόσο, τονίζει ο οίκος, είναι σαφές ότι οι ζημιές από δάνεια θα αυξηθούν όταν λήξει η κρατική στήριξη. Η πορεία των NPLs θα παραμείνει συνάρτηση της διάρκειας των οικονομικών περιορισμών, του συνολικού οικονομικού αντίκτυπου, καθώς και τυχόν πρόσθετων μέτρων στήριξης.

Εν τω μεταξύ, οι χρηματοδοτικές θέσεις των ευρωπαϊκών τραπεζών παρέμειναν σταθερές. Ορισμένες τράπεζες σημείωσαν σημαντική αύξηση στις καταθέσεις πελατών και η DBRS αναμένει ότι θα συνεχιστεί αυτή η τάση. Τα συνολικά επίπεδα κεφαλαίου παρέμειναν επίσης σταθερά παρά την πιο αδύναμη κερδοφορία, εν μέρει λόγω της απαγόρευσης διανομής μερισμάτων και της χαλάρωσης των εποπτικών απαιτήσεων, ωστόσο, αναμένεται πως η επιδείνωση της ποιότητας του ενεργητικού θα προκαλέσει αύξηση των σταθμισμένων για το ρίσκο περιουσιακών στοιχείων το 2021 και χαμηλότερη εσωτερική δημιουργία κεφαλαίου.

Μια σημαντική αύξηση στα NPL είναι πολύ πιθανή

Τα μη εξυπηρετούμενα δάνεια δεν αυξήθηκαν σημαντικά το 2020 χάρη στα μέτρα στήριξης, ωστόσο το 2021 αναμένεται το σκηνικό αυτό να αλλάξει κατά τον οίκο.

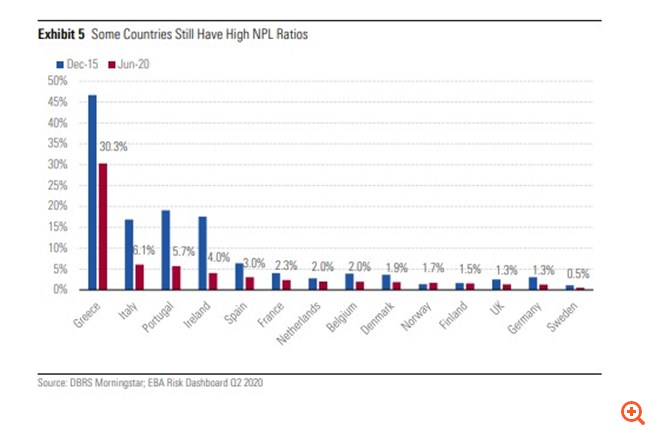

Ο άμεσος αντίκτυπος της COVID-19 αντικατοπτρίζεται στην κερδοφορία των τραπεζών, με σημαντική αύξηση του κόστους κινδύνου (προβλέψεις για απώλεια δανείων ως ποσοστό των δανείων). Το μέσο κόστος κινδύνου για τις ευρωπαϊκές τράπεζες που παρακολουθεί η DBRS, μεταξύ των οποίων και οι ελληνικές οι οποίες και έχουν τον υψηλότερο δείκτη NPLs στην Ευρώπη, ήταν 78 μονάδες βάσης στο εννεάμηνο του 2020, σε σύγκριση με 39 μ.β το 2019. Το υψηλότερο κόστος κινδύνου αντικατοπτρίζει σε μεγάλο βαθμό την επικαιροποίηση των πιστωτικών μοντέλων με την COVID-19 να οδηγεί σε πιο αρνητικές οικονομικές παραδοχές.

Παράλληλα, όπως προσθέτει ο οίκος, τα NPL δεν αυξήθηκαν σημαντικά στο τέλος του γ’ τριμήνου 2020, λόγω του οφέλους των μορατόριουμ και των κρατικών εγγυήσεων. Η μεγαλύτερη αύξηση NPLs παρατηρήθηκε στη Νορβηγία, τη Γερμανία και την Ολλανδία στο εννεάμηνο, από πολύ χαμηλές βάσεις. Οι τράπεζες στην Πορτογαλία, την Ιταλία και την Ισπανία συνέχισαν να μειώνουν τα NPLs, ωστόσο, αυτές οι χώρες διατηρούν υψηλά επίπεδα NPL και έχουν υψηλούς δείκτες NPL σε σχέση με άλλες ευρωπαϊκές τράπεζες και πάνω από τον μέσο όρο στην Ευρώπη. Υπήρξε ένα μεγάλο ποσοστό δανειοληπτών που συνέχισαν να πληρώνουν τις υποχρεώσεις τους μετά το τέλος της αναστολής, όμως, η ικανότητά τους να πραγματοποιούν πληρωμές εξαρτάται από το οικονομικό σοκ που αντιμετωπίζει κάθε χώρα.

Η αρχή του 2021 ήταν δύσκολη με πολλές ευρωπαϊκές χώρες να ανακοινώνουν νέα lockdowns. Ο αντίκτυπος της πανδημίας στην ποιότητα των assets των τραπεζών και το κόστος κινδύνου το 2021 θα εξαρτηθεί από τη διάρκεια των οικονομικών περιορισμών και του συνολικού οικονομικού αντίκτυπου καθώς και από πρόσθετα μέτρα στήριξης, όπως επισημαίνει η DBRS.

Ο οίκος αναφέρεται και στην πρόταση της Κομισιόν για την αντιμετώπιση των NPL που δημιουργεί η πανδημία, η οποία και ανακοινώθηκε στα μέσα Δεκεμβρίου, υπογραμμίζοντας το γεγονός ότι περιλαμβάνει τη δυνατότητα ίδρυσης εθνικών bad banks καθώς κα την περαιτέρω ανάπτυξη δευτερογενών αγορών NPLs που θα επιτρέψουν στις ευρωπαϊκές τράπεζες να "ξεφορτωθούν" NPL από τους ισολογισμούς τους.

Εκτός από τη βέβαιη αύξηση των NPLs φέτος, ο οίκος εντοπίζει σειρά άλλων σημαντικών προκλήσεων για τις ευρωπαϊκές τράπεζες αυτό το έτος, τις εξής:

• Δεδομένου του δύσκολου περιβάλλοντος εσόδων λόγω της πανδημίας, η περαιτέρω μείωση του λειτουργικού κόστους παραμένει "κλειδί" για τον κλάδο. Ωστόσο, δεδομένης της ανάγκης να συνεχίσουν να επενδύουν στην τεχνολογία, καθώς και των εποπτικών απαιτήσεων, αυτό θα είναι δύσκολο για τις τράπεζες.

• Η DBRS Morningstar θεωρεί ότι η πίεση για βελτίωση των αποδόσεων ενδέχεται να οδηγήσει σε περαιτέρω εγχώριες συγχωνεύσεις σε ορισμένες χώρες (ιδίως στην Ιταλία και την Ισπανία).

• Η άφθονη ρευστότητα θα συνεχιστεί το 2021, ωστόσο η DBRS θεωρεί την πρόσφατη αύξηση των καταθέσεων ως απίθανο να είναι μια μόνιμη μετατόπιση του συνδυασμού χρηματοδότησης των τραπεζών.

• Τέλος, ο οίκος αναμένει ότι η επιδείνωση της ποιότητας του ενεργητικού θα προκαλέσει αύξηση σταθμισμένων για το ρίσκο περιουσιακών στοιχείων που θα επηρεάσουν τα επίπεδα κεφαλαιοποίησης. Επιπλέον, η εσωτερική παραγωγή κεφαλαίου θα μπορούσε να αποδυναμωθεί δεδομένης της χαμηλότερης κερδοφορίας και της επιστροφής στις πληρωμές μερισμάτων αργότερα μέσα στο έτος.

ΠΗΓΗ

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου